A Usiminas deu um passo importante para sua reestruturação financeira e finalizou as cláusulas definitivas para renegociação de suas dívidas com seus bancos credores, num total de R$ 6,3 bilhões. São eles: Banco do Brasil, Bradesco, Itaú Unibanco, Banco Nacional de Desenvolvimento Econômico e Social (BNDES), assim como os bancos japoneses, incluindo o Japan Bank for International Cooperation (JBIC). A assinatura do acordo com os credores deverá ocorrer na segunda-feira, quando vence o prazo do congelamento da dívida (standstill), que havia sido negociada em março deste ano e prorrogada uma vez.

Um dos pontos cruciais para o acordo é a obrigação de liberação de no mínimo R$ 700 milhões do caixa da Mineração Usiminas (Musa) até o fim de junho de 2017. Se isso não ocorrer, o vencimento será antecipado e a Usiminas poderá entrar em default. Depois de receber um aporte de R$ 1 bilhão, a Usiminas viu seu caixa crescer 56% no fim de junho ante março, para R$ 2,713 bilhões. No entanto, o caixa é ainda 6% inferior ao visto um ano antes. Desse caixa, a Usiminas não tem acesso a R$ 1,3 bilhão, que está detido em sua controlada Musa.

A Usiminas informou ainda que o acordo estabelece a prestação de declarações e garantias, como a imposição de outros covenants (cláusulas contratuais de proteção) e obrigações, que também preveem a antecipação do vencimento. Um desses pontos é sobre dividendos. “Neste sentido, a companhia assumiu o compromisso de, até o pagamento integral dos valores devidos por força dos instrumentos definitivos, somente pagar ou distribuir os dividendos que forem exigidos por lei ou por seu Estatuto Social e, em caso de distribuição de dividendos, efetuar um pagamento do mesmo montante aos credores, como amortização antecipada do saldo a eles devido”, conforme destaca no fato relevante.

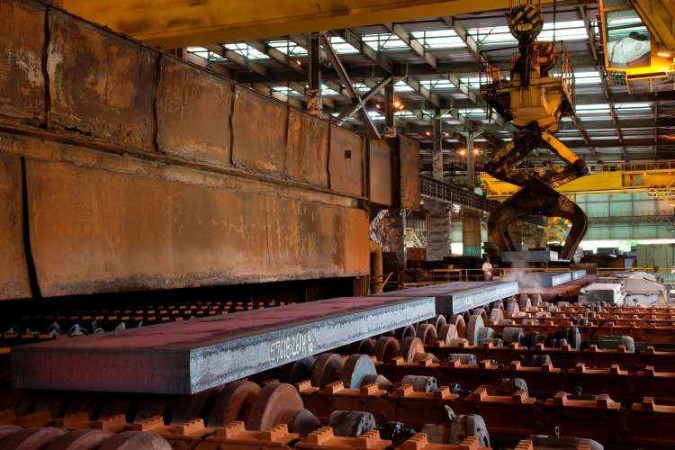

Usiminas renegocia dívidas de R$ 6,3 bilhões (Foto: Daniel Mansur/Divulgação)

Usiminas renegocia dívidas de R$ 6,3 bilhões (Foto: Daniel Mansur/Divulgação)

Entre os termos estão o prazo de 10 anos para o pagamento das dívidas da companhia e o período de carência de três anos para o início do pagamento do principal, item que também será aplicado aos bancos japoneses. Entre as garantias aos bancos brasileiros e debenturistas há a hipoteca de primeiro grau sobre os laminadores de tiras a quente e a frio da usina de Ipatinga, em Minas Gerais. “A conclusão desse complexo processo, que vem sendo conduzido ao longo dos últimos seis meses, marca um importante passo para a revitalização da Usiminas. Agora, a nossa gestão estará completamente voltada para a melhoria dos resultados da empresa”, afirmou o presidente da Usiminas, Sergio Leite de Andrade, em nota distribuída ontem.

Nas notas explicativas de seu demonstrativo financeiro referente ao segundo trimestre, a Usiminas detalha que de sua dívida R$ 1,324 bilhão tem vencimento em 2017, R$ 2,157 bilhões em 2018, R$ 514,7 milhões em 2019 e R$ 913,2 milhões em 2020. A dívida líquida da siderúrgica mineira ao fim de junho era de R$ 4,525 bilhões, queda de 4% sobre um ano antes e de 21% em relação ao fim de março, tendo em vista que no segundo trimestre houve apreciação do real em relação ao dólar, afetando positivamente a dívida denominada na moeda estrangeira.

Para Sergio Leite, a renegociação da dívida, juntamente com o aporte de capital dos acionistas, concluído em julho, da ordem de R$ 1 bilhão, demonstra a confiança dos sócios e das instituições financeiras na Usiminas, bem como soluciona o fluxo de caixa da companhia, um dos seus maiores desafios. “A celebração dos instrumentos definitivos marca a conclusão do processo de reestruturação financeira da companhia junto aos credores, o qual, na visão de sua administração, preserva as suas capacidades financeira e operacional, adequando seu perfil de endividamento às perspectivas de curto, médio e longo prazo”, frisa a Usiminas.

(Fonte: Estado de Minas)